启明创投主管合伙人胡旭波

2019年伊始,资本寒意尚未褪去,而创新药投资有点“火”。近日,德琪医药、诺诚健华等创新药企纷纷宣布完成上亿美元融资,而百时美施贵宝(BMS)宣布将以740亿美元巨资收购新基生物制药(Celgene),更是备受关注。

日前,启明创投主管合伙人胡旭波在接受《国际金融报》记者专访时表示,创新药迎来时代性的发展大机遇,前期存在的估值泡沫已经明显降温,2019年创新药投资有望回归理性。三五年后,创新药真正进入收获期。此外,科创板将长期利好创新药的发展。

热钱为何涌入创新药

创新药为何备受资本青睐?胡旭波表示,创新药在欧美国家一直是生命科学的投资重点。2016年贝达药业在A股上市后,近十倍的回报让投资人看到了中国创新药市场的潜力。

贝达药业2017年年报显示,全年营收10.26亿元,净利润2.58亿元。其中,抗癌药埃克替尼为贝达药业贡献了99.98%的销售收入。

胡旭波毕业于上海医科大学,在进入创业投资领域之前,曾在医药行业做过研发服务、销售管理和战略咨询。2006年,胡旭波加入启明创投并专注于医疗健康,之后正式晋升为启明创投主管合伙人。

他很清楚,创新药研发周期长、投入高、风险高。据德勤报告,研发一种新药的平均成本已经从低于12亿美元增长至15.4亿美元,耗时也从10年增长至14年。

“过去我们觉得在中国做创新药是件不切实际的事情,因为难度特别大。”胡旭波说,“时代机遇让创新药从‘不可能’变为‘可能’。”2014年,启明创投作为A轮投资人投资再鼎医药,此后开始重点关注投资创新药。值得一提的是,2017年再鼎医药赴美上市前,启明创投持股25.3%,成为其IPO前最大股东。

胡旭波将创新药的时代机遇总结为“天时地利人和”。

具体而言,在医药市场方面,目前仿制药品种和生产供给量足够大,可以满足中国80%的医药需求。但是仍有20%的医药需求还未满足。尤其是肿瘤治疗等需求还依赖于外企创新药,导致医疗费用居高不下等问题。为解决这些问题,本土创新药供给量亟待提升。

在技术方面,国内临床研究为创新药发展奠定了技术基础。创新药研究中最重要的一个环节是临床研究,高质量的临床试验是创新药研发必不可少的环节之一。随着国内药明康德、泰格医药等临床前和临床CRO(医药研发合同外包服务机构)的发展成熟,也意味着中国创新药研究产业链逐渐开始完整。

同时,许多优秀“海归”回国创业。据了解,近些年回国的海外人才,三成为生物医药学科人才。创新药研发具有长周期、专业性强等特性,对团队要求很高。正如胡旭波所说,创新药企发展的核心是产品开发,但长期看,关键在于团队。以其主导A轮投资的德琪医药为例,胡旭波重点提及看好该团队丰富的临床研究能力和国际化视角。

胡旭波说,2018年中美贸易摩擦凸显了国家核心竞争力的重要性。在医疗领域,提高创新药研发技术是中国从制药大国向制药强国发展的关键,成为未来行业发展的必然趋势。而中国创新药目前发展还处于起步阶段,发展空间还很大。

根据IMS统计,2015年全球创新药市场规模近6000亿美元,但我国占据的市场不足100亿美元,占比仅略超1%。同时,国内仿制药占比达到96%,上市的创新药也多为Me-too药(派生药),缺乏First-in-class(首创药物)。

估值泡沫与资本寒冬

随着资本的热捧,创新药估值也水涨船高。自从港交所允许未盈利的生物医药企业赴港上市后,创新药企的Pre-IPO投资再掀热潮。

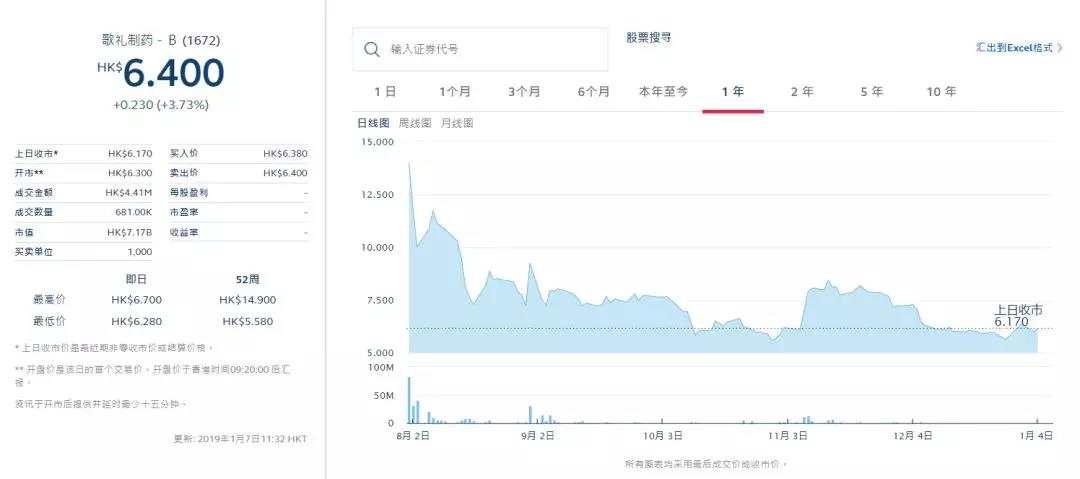

尴尬的是,歌礼制药、百济神州、华领医药赴港上市后,均出现破发。以歌礼制药为例,2018年8月1日,歌礼制药-B在港交所挂牌上市,发行价为14港元,上市前三日股价一路下跌,累计跌幅达28%。最低跌至11月1日的5.87港元,较发行价跌幅达58%。创新药企业在二级市场“遇冷”,甚至引发是否会如同2000年互联网泡沫破灭的担忧。

信息来源:港交所官网

“从2017年下半年到2018年上半年,我们发现创新药的泡沫有点大,对于一些估值很高的项目很谨慎。我们还好没有参与这些项目的Pre-IPO投资,要不然就亏大了。”胡旭波感慨道,“但创新药估值降温也属于正常现象。”

关于2019年资本市场的预测,他表示不会很乐观。“2019年对创新药企的投资会更谨慎,那些产品一般、技术不强的创新药企会很难拿到大的投资。”胡旭波表示,“但这也不是什么坏事,行业始终需要回归理性。那些真正有创新性、团队实力强、产品疗效好的优秀企业能够凤凰涅槃。”

高投入、高风险的创新药,该如何度过2019年资本寒冬?胡旭波表示,创新药需要不断烧钱,没有钱会死掉的。他建议创新药企应该谨慎花钱,对核心能力方面的投入要继续保持,而非核心能力方面尽量不花钱。此外,企业应该专注于自身业务,不要受外部环境变化所影响。在融资方面,他建议企业不要太在意估值,合适就接受融资,活下去最重要。

胡旭波认为,2019年创投圈不会特别乐观,但也不用悲观。医疗健康行业具有抗周期性,投资机会还是很大的。在医疗产品方面,胡旭波认为,除了创新药,医疗设备、医疗器械和诊断产品正在迎来国产品牌的创新升级机会。另外,消费升级正驱动医疗服务的升级,消费者在寻求更高品质的医疗服务。

此外,上交所在一篇新年发文中表示,科创板改革将是上交所2019年的1号工程。备受关注的是,科创板将对创新药创业投资产生什么影响?

胡旭波分析说,科创板短期内对创新药影响不大,但长期有利于创新药行业发展。具体来说,科创板关注的是拥有核心技术、专利的企业。相比港交所通过第一阶段临床试验即可上市的门槛,科创板的技术门槛应该更高,应该会设立创新药产品上市获批后方可上市的要求。科创板将成为投资机构退出渠道之一,有望促进创新药企的投融资活跃度。长期来看,科创板将成为创新药企重要的融资来源,利好整个创新药行业的发展。

收获期何时将至

此外,创新药审批加速政策有利于收获期早日到来。2017年,国务院办公厅印发《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》,通过“加快上市审评审批”、“促进药品创新和仿制药发展”等要求,推进公众临床需要的满足力度。

根据胡旭波的判断,创新药距离真正收获期还需要3-5年时间。从产品上市获批层面来看,目前只是少数创新药获批,实际上大部分产品还处于一二期试验,上市获批还需等待3-5年。根据华夏基石报告,截至2018年10月,国内申报临床的1类化学药共计610个项目,其中57%的项目正处于临床一期,获批21个新药,占比4%。

胡旭波分析称,当前创新药发展主要面临三大挑战:第一,目前本土创新药的创新成分其实不大,真正创新成功的案例屈指可数,大部分创新药企还处于摸索阶段,我们还需要时间来等待真正的first in class 的全球性创新药的出现;第二,创新药本质上还是一个高淘汰率的行业,目前创新药企必将经历“大浪淘沙”的过程,过几年后会有若干创新药公司的临床数据出来不够好,这或许会打击投资信心;第三,创新药商业化阶段会面临医生教育,以及定价、纳入医保等一系列难题。创新药商业化进展不仅跟产品进度有关系,还受到市场具体情况的影响。